联系汇率制

联系汇率是与港币的发行机制高度一致的。香港没有中央银行,是世界上由商业银行发行钞票的少数地区之一。而港币则是以外汇基金为发行机制的。外汇基金是香港外汇储备的唯一场所,因此是港币发行的准备金。发钞银行在发行钞票时,必须以百分之百的外汇资产向外汇基金交纳保证,换取无息的“负债证明书”,以作为发行钞票的依据。换取负债证明书的资产,先后是白银、银元、英镑、美元和港币,实行联系汇率制度后,则再次规定必须以美元换取。在香港历史上,无论以何种资产换取负债证明书,都必须是十足的,这是港币发行机制的一大特点,实行联系汇率制则依然沿袭。

联系汇率制度规定,汇丰、渣打和中银三家发钞银行增发港币时,须按7.8港元等于1美元的汇价以百分之百的美元向外汇基金换取发钞负债证明书,而回笼港币时,发钞银行可将港币的负债证明书交回外汇基金换取等值的美元。这一机制又被引入了同业现钞市场,即当其他持牌银行向发钞银行取得港币现钞时,也要以百分之百的美元向发钞银行进行兑换,而其他持牌银行把港元现钞存入发钞银行时,发钞银行也要以等值的美元付给它们。这两个联系方式对港币的币值和汇率起到了重要的稳定作用,这是联系汇率制的另一特点。

但是,在香港的公开外汇市场上,港币的汇率却是自由浮动的,即无论在银行同业之间的港币存款交易(批发市场),还是在银行与公众间的现钞或存款往来(零售市场),港币汇率都是由市场的供求状况来决定的,实行市场汇率。联系汇率与市场汇率、固定汇率与浮动汇率并存,是香港联系汇率制度最重要的机理。

一方面,政府通过对发钞银行的汇率控制,维持着整个港币体系对美元汇率的稳定联系;另一方面,通过银行与公众的市场行为和套利活动,使市场汇率一定程度地反映现实资金供求状况。联系汇率令市场汇率在1:7.8的水平上做上下窄幅波动,并自动趋近之,不需要人为去直接干预;市场汇率则充分利用市场套利活动,通过短期利率的波动,反映同业市场情况,为港币供应量的收缩与放大提供真实依据。

联系汇率真正成为香港金融管理制度的基础,是在经历了一些金融危机和1987 年股灾之后的事情。主要是香港金融管理当局为完善这一汇率机制,采取了一系列措施来创造有效的管理环境,如与汇丰银行的新会计安排,发展香港式的贴现窗,建立流动资金调节机制,开辟政府债券市场,推出即时结算措施等;此外,还通过货币政策工具的创新,使短期利率受控于美息的变动范围,以保障港元兑美元的稳定。而对于联系汇率制最有力的一种调节机制,还在于由历史形成的,约束范围广泛的和具有垄断性质的“利率协议”,其中还包括了举世罕见的“负利率”规则,它通过调整银行的存、贷利率,达到收紧或放松银根,控制货币供应量的目的,因此至今仍然是维护联系汇率制度的一项政策手段。

历史

港元与其他货币挂勾的制度其实由来已久。港元于1935年12月至1972年6月期间,曾经与英镑挂勾,1935年12月至1967年11月间,1英镑可兑16港元,1967年11月至1972年6月,1英镑则可兑14.55港元。1972年7月至1974年11月,则与美元挂勾,之后曾自由浮动。

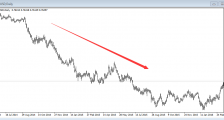

1980年代初,香港出现前途问题,加上香港股市出现股灾,市民对港元信心出现动摇,港元不断贬值。1983年9月,出现港元危机,港元兑美元跌至9.6港元兑1美元的历史低点。为挽救香港金融体系,香港政府于1983年10月15日公布联系汇率制度,港元再与美元挂勾,汇率定为7.8港元兑1美元。此后稳定下来,联系汇率制度一直实行至今。

联系汇率制度依赖香港庞大的外汇储备支持。

1998年亚洲金融风暴期间,港元曾受到以索罗斯为首的国际投资者大手买卖而造成汇价大幅波动,其后香港金融管理局决定投放资金稳定汇价,令7.8港元兑1美元的汇率才可继续维持。

利弊

香港是一个城市而非国家,经济自由度高,属开放性经济体系,联系汇率有助稳定香港经济,减低外国经济及汇率上的波动对香港做成的冲击,亦可减低与香港从事贸易及外国投资者在香港投资的汇率风险;由于香港的原材料、食品与消费品等,大部分依赖入口,联系汇率亦可稳定香港的物价。但联系汇率令香港需要跟随美国调整利率,未能发挥以利率调节经济与通货膨胀/收缩的作用。

本文地址:http://www.ea666.cn/fxschool/fundamental/38103.html