“美元荒”的因和果:美联储货币政策正常化后的美元流动性回顾与展望(思维导图收藏版)

内容摘要

自美联储开始本轮货币政策正常化以来,美元流动性日趋紧张。美元荒的成因,从大背景来说,是美联储货币政策正常化和金融危机之后全球美元需求上升;而制度和监管改革以及财政赤字导致的发债融资增多,则激化了供需矛盾。

对2019年美元短期流动性影响更大的,是财政部的发债规模和美联储的缩表进程。2019年下半年,美元流动性会比上半年更紧张,但由于美联储已明确表明会呵护市场流动性,下半年大概率也不会出现美元荒。

下半年美元流动性紧张将对美元指数有一定支撑作用,且对短期利率影响更直接,Libor-OIS价差预计在第二季度会有明显下降,下半年逐步走高。如果美联储6月份继续加息一次,那下半年美元短期市场利率可能较上半年会有明显抬升。

1

美元荒的成因

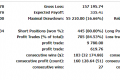

图1美元流动性供需矛盾

(一)美元流动性的表征

市场最常用的美元流动性指标是Libor-OIS(隔夜指数掉期)价差和TED价差(Libor与美国短期国债利率之差)。前者反映信用溢价,当美元流动性充裕时,银行拆借的意愿高,价差小,反之价差大。TED价差和Libor-OIS价差走势基本一致。

除了以上价格指标,商业银行的超额准备金数量也是衡量美元流动性的重要指标。QE导致美联储拥有巨量超额准备金,而随着货币政策正常化的推进,超额准备金在下降,当美元流动性紧张时,商业银行会减少超额准备金的存放。

(二)美元荒的成因

1.美联储货币政策正常化和全球美元需求上升

近几年美元流动性趋紧的大背景是美联储货币政策正常化。加息进程仍在继续,2017年10月美联储启动缩表,且规模逐月上升,2018年10月缩表上限达到500亿美元;如果美联储不减缓缩表速度,2019年缩表规模预计在4000~5000亿美元,这势必影响美元流动性。

与金融危机之前不同,据NBER统计,2005年,全球45%的跨境公司债务以美元计价,欧元则占35%;2008年金融危机后,欧元逐渐跌至20%以下,而美元涨至60%以上。全球美元需求的增加也势必加剧美元的稀缺程度。

2.美国货币基金市场改革和银行流动性监管要求

美国货币市场基金是银行获取美元的重要渠道,主要有政府型、优先型和免税型三种,其中优先型(Institutional Prime MMMFs)主要投资于商业票据(CP)和银行定期存单(CD),货币市场基金改革主要针对优先型。

在改革之前,货币市场基金可用预期收益率估值,改革之后必须用浮动净值(2016年10月开始实施),这导致大量资金撤离优先型基金,缩水规模大概在1.3万亿美元。这对外资银行(主要是加拿大、法国和日本银行)的美元融资造成巨大影响,直接导致了2016年下半年的美元荒。

金融危机之后,监管当局对大型金融机构的流动性提出了更高要求。巴塞尔III对银行的资本充足率和流动性都提出了更高的要求,比如NSFR(Net Stable Funding Ratio)和LCR(Liquidity Coverage Ratio),其中美国对银行的要求最高。这些对流动性的监管要求也迫使银行必须持有足够的优质流动资产,投放到市场的美元流动性也必然减少。据美联储研究,LCR等监管指标降低了大型银行每日的流动性供应。

3.美国财政赤字导致发债融资规模上升

美国财政部的融资额度受债务上限的制约,虽然自1974年开始财政预算必须经国会同意,债务上限已不是特别重要,但却一直是两党互相制衡的政治问题。

特朗普上台之后,美国财政赤字不断上升,加上飓风带来的影响,美财政部的融资需求不断提高。2017年9月7日特朗普提高了债务上限,2018年2月,特朗普签署了暂停债务上限的协议(Bipartisan Budget Act0f2018),延迟到2019年3月1日。自特朗普上任以来,政府债务已增加了1.9万亿美元(截至2018年底为21.9万亿美元)。

短期内财政部大量发债会对美元流动性造成冲击,2018年第一季度,财政部发债量明显增多,叠加美联储缩表操作的开始,市场又一次出现了美元荒,而随着第二季度发债量大幅减少,美元流动性也大为改善。

图2财政部市场发债融资规模

2

美元流动性与美元

指数走势回顾

影响美元指数的因素众多,美元流动性是其中之一。一般来说,美元流动性紧张对美元指数有支撑作用,但这个因素能在多大程度上影响美元指数走势是很难量化的。仅从过去几年的历史数据看,美元流动性与美元指数相关性比较大,一般流动性指标领先美元指数2个月左右。

美联储此轮加息开始于2014年底,之后美元流动性趋紧,但从2016年中开始,美元流动性才对市场产生比较明显的冲击。笔者根据美元指数的走势,把2016年至今分成三个阶段回顾美元流动性和美元指数的走势,流动性指标使用Libor-OIS价差和美联储超额准备金的同比降幅。

图3美元指数和3M LOIS走势

图4美元指数和超额准备金年度变化走势

(一)第一阶段:2016年中―2016年底

从Libor-OIS价差走势可以看出,美元流动性从2016年下半年开始紧张,一直到10月份达到顶峰,而超额准备金同比降幅也在10月份见顶。这主要是美国货币市场改革带来的短期市场冲击,改革从10月份开始执行,正好与美元最紧张的时点吻合。

为了应对冲击,外资银行通过增加存款、减少准备金和通过外汇掉期融资等方式逐步弥补了其美元的短缺,所以10月份之后Libor-OIS价差逐步回落。

而美元指数从2016年中开始震荡上行,第四季度由于“特朗普交易”带动快速上行至103。这一波美元升值见顶的时间比流动性指标见顶的时间晚2个月左右。

(二)第二阶段:2017年

美元流动性从2016年10月份之后逐步改善,而由于债务上限的重启,财政部2017年发债很少,财政现金存款减少导致美元供应上升,所以2017年美元流动性一直维持很宽裕的状态。从指标来看,Libor-OIS价差在2017年11月见底,而超额准备金同比降幅在2017年12月底见底(2017年超额准备金还有所上升)。

而美元指数从2017年初开始一路下跌,在2018年2月见底,比流动性指标见底的时间晚2-3个月。

(三)第三阶段:2018年

2018年初由于财政部短期发债大幅增加,市场再次出现美元荒。Libor-OIS价差从2月份开始快速走高,3月底达到峰值60bp左右;超额准备金同比降幅从1月份开始加快,也在3月底达到短期峰值。

而美元指数从4月中旬开始一波快速上涨行情,从89.43(4月16日)涨到94.82(5月29日),行情启动时间比流动性指标滞后2-3个月,达到阶段性高点时间滞后2个月左右。

第二季度财政部发债大幅减少,美元流动性大为改善,LOIS-OIS价差迅速走低,一直下跌到第三季度末,第四季度财政部发债增多叠加年底效应,LOIS-OIS价差指标再次回升;超额准备金的减少速度在第二季度有所放缓,但从7月份又开始加速减少。

美元指数在6月-9月基本保持震荡,从9月底又开启一波上涨行情,从93.91(9月20日)涨到97.54(11月12号),直到12月美股连续大跌影响到美联储的加息缩表预期,美元才转为下跌。

这一阶段美元指数和超额准备金同比降幅指标走势较为一致,但超额准备金同比降幅指标和Libor-OIS价差指标在二三季度出现明显分化,笔者猜测商业银行通过减少在美联储的准备金来获得流动性,在一定程度上维持了资金价格的稳定。

总结一下,从数据上看,近三年美元流动性指标对美元指数的走势有明显的领先作用,但从逻辑上来说,笔者更倾向于美元流动性对美元指数有推波助澜的作用,而不是决定作用。美元紧张,美元指数容易获得支撑;美元宽松,美元指数更有下行压力。

3

美元流动性展望

2019年美元流动性如何,美元荒是否会再度发生?按照上文的分析逻辑,影响美元流动性的主要因素是美联储货币政策、全球美元需求、监管改革以及财政赤字,而这些因素中,全球美元需求和监管改革短期内都会延续之前的趋势,对2019年美元短期流动性影响更大的,笔者认为是财政部的发债规模和美联储的缩表进程。

首先,美国的财政赤字依然在不断扩大,特朗普的减税对经济的利好不及预期,但对赤字的提升却非常显著。在此背景下,财政部只能不断提高发债规模,2019年预计超过1.4万亿美元。此规模的发债融资短期内必然会冲击美元流动性,但从具体时段看,下半年的发债规模可能会远超上半年。

美联储的缩表进程存在更大的不确定性。美联储最新的FOMC会议更新了资产负债表政策指引,明确了实施“充足储备”的货币政策框架,如果未来的经济条件需要更宽松的货币政策,美联储准备使用其全部工具,包括改变其资产负债表的规模和构成。在美元流动性持续收紧、财政赤字不断加大的背景下,这个声明是在向市场传达美联储缩表规模会有所下降,据市场发展情况,必要时可能暂停缩表。

鉴于此,笔者认为下半年美元流动性会比上半年更紧张,但由于美联储已明确表明会呵护市场流动性,下半年大概率也不会出现美元荒。

就其对美元指数和美元利率的影响,据以往经验,虽然美元指数的走势受基本面和政治因素影响更大,但下半年美元流动性紧张对美元指数有一定支撑作用。而美元流动性紧张对短期利率影响更直接,Libor-OIS价差预计在第二季度会有明显下降,下半年逐步走高。如果美联储6月份继续加息一次,那下半年美元短期市场利率可能较上半年会有明显抬升。

本文地址:http://www.ea666.cn/fxnews/95735.html