技术分析的理论基石

技术分析既具有一点玄奥性,也具有一定的科学性。技术分析在一定程度上揭示了股市的趋势性和规律性,因此可以说 具有一些科学的成份。技术分析的应用是一门艺术,需要高度熟练的技巧。技术分析的作用应该辩证地看待,因此与哲学也沾一些边。世界上许多事情之间的关系并 非简单的非此即彼的关系,而是复杂的互相关联、互相补充的关系。在很久以前,自然科学界对光的性质进行了长期的争论,有人坚持说光具有波动性,有人反驳说 光具有颗粒性,但后来科学证明,光具有“波粒两象性”,即既具波动性又具颗粒性。我们上大学时被告知,哲学的基本命题是:物质与精神的关系,存在与思维的 关系。我现在真弄不清电脑是物质还是精神,是存在还是思维。看来对待世上的万事万物都要有包容之心,此谓“有容乃大”。

技术分析是什么?技术分析和基本分析何者有效?投资分析是科学还是哲学抑或艺术?在回答这些问题之前,我先讲一个故事。一位喜爱排解纷争因而赢得现代所罗门王封号的犹太长 老,被请去解决两位哲学家之间的长期争论。第一位争论者热切地陈述自己的主张,长老专心聆听后,沉思了一下,宣布道:“你说得对”。接着第二位哲学家以相 同的热忱和说服力滔滔不绝地陈述,并指出第一位不可能正确。长老点头同意,表示:“你说得很对”。一位旁观者看得莫名其妙,向长老提问:“你对两人都说很 对,但他们两人的主张完全抵触,不可能都对啊!”长老很快就给了答复:“你说得对”。这位犹太长老已代我回答了以上问题。

三个理论前提

技术分析是以预测市场价格变化的未来趋势为目的,以图表为主要手段对市场行为进行的研究。市场行为有三个方面的含义:价格、成交量、达到这些价格和成交量所用的时间。技术分析有三个基本假定或前提条件:

1、市场行为包容一切。

包容性是技术分析的基石。技术分析者认为,能够影响股价的任何因素——经济的、政策的、心理的等等——实际上都反映到价格及其成交量上了。

技术派研究市场运动的结果,基本派则追究其前因。技术派当然知道市场涨落肯定有原因,但他们认为这些原因对于分析预测无关痛痒。既然基本面信息已经反映在价格之中,那么再研究它们就多余了。图表分析抄了基本分析的近道,反过来却不然。

许多技术分析者不愿意接受“多余”的信息,因为它们有可能影响或干扰他们研读图表的工作。图表派元老约翰·迈吉(John Magee,《股市趋势技术分析》的作者)就是工作在真空之中的典型人物。他在麻州春田市的一间小办公室里工作,连窗户都用木板钉上,以防外界干扰。他曾说过:“当我走进这间办公室,就把世界留在外面了,我只专心于研究我的图型。这个房间不论是在大风雪或是6月里月色皎洁的夜晚都一样。在这里,我不会对客户不尽职,看见太阳出来就说‘买进’,看见下雨就说‘卖出’”。

技术派认为,在出入市具体时机的选择方面,技术分析更有前瞻性和可操作性。当一个重要的市场转折初露端倪时,市场常常表现得颇为奇特,从基本面上找不到理由。而技术派此时却比较自信,当大众常识同市场转变牛头不对马嘴时,也能够“众人皆醉而我独醒”,应付自如。他们乐于领先一步,当少数派,因为他们明白,个中原因迟早会大白于天下,不过那肯定是事后诸葛亮,他们既不愿意也没必要坐等,丧失良机。

2、价格以趋势方式演变。

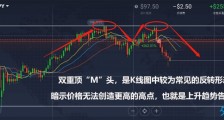

趋势性是技术分析的核心。技术派研究股价图表的全部意义,就是要在一个趋势发生或转折的早期,及时准确地把它揭示出来,从而达到顺势交易的目的。为什么股价会以趋势方式演变呢?技术派认为,这当然是牛顿惯性定律的应用。为什么股价涨高了之后会转势下跌呢?据说这是牛顿的地心引力的作用。

随机漫步派代表马尔基尔认为,技术派有关趋势持续的可能原因有二:第一是群众心理的直觉天性。当投资人看到热门股节节上涨,就急着想加入抬轿,所以涨价本身造成支持未来涨价预言的实现。第二是因为公司基本资讯取得的不公平现象。某些有利消息发生时,总是内部人士最早知道并买进,造成股价上涨。他们再告诉他们的朋友,朋友跟着买进,然后专业人士得到了消息,大型机构法人大量买进。最后你我这些后知后觉者也知道了跟进,使价格涨得更高。有利多消息时,这个过程使价格逐渐上涨;反之,则逐渐下跌。

尽管马尔基尔的观点能够部分地解释个股上涨或大盘短期上升的原因,但并不能揭示出股市长期趋势的成因。自1932年以来,美国股市基本上呈现底部不断抬高的大牛市。自1990年以来,我国股市大体上也呈上升趋势。这些用“群众心理的直觉天性”与“基本资讯取得的不公平”是不足以解释的。艾略特曾说过:如果你把新闻和消息作为市场走势的动机,那么去赌赛马你或许有较好的运气,你不必在股市里,依赖走势去正确地猜出某一条新闻的意义。

马尔基尔认为,股市运动只是一种随机漫步,但又说“买入长期持有”是比技术操作更有效的投资策略。实际上,“买入长期持有”策略本身就是以股市长期趋势走牛为基本前提的,只不过马尔基尔本身未自觉地意识到而已。

3、历史会重演。

历史会重演说得具体点就是,打开未来之门的钥匙隐藏在历史里,或者说将来是过去的翻版。

技术分析和市场行为学与人类心理学有着千丝万缕的联系。因为“江山易改,本性难移”,所以股市历史会重演,正如圣经所说“阳光底下无新鲜事”。

历史的重演表现为时间周期的再现与价格型态的重演。下面举两个例子。

例一,我国股市存在着平均为17个月的循环周期,但要说明两点:第一,17个月的循环有时为重要顶部,有时为重要底部。第二,17个月循环是个平均数,有时延长,有时缩短。如果大家重视这种循环周期和注意到去年12月强弱指数与KD的月线与周线值都非常低了,一定会抓到这波大行情的底了。

例二,美国华尔街两次股灾的惊人相似。1929年10月29日,美国股市大崩盘;1987年10月19日,美国股市又一次暴跌。这两次暴跌,在发生的季节、时间间隔和价格形态上都有着惊人的相似性。

需要说明的是,从阳历上看,两次股灾高低点的时间差了11天;但从阴历上看,最多差1个月,考虑到1987年有闰6月(即农历6月有两个),实际上两次股灾高低点的时间最多仅差1天。

股市历史是存在重演的现象,可是像1929年和1987年两次股灾那么惊人相似的例子是很少的。股市历史经常会以改头换面的方式重演,因此许多股民不能正确地予以识别,一次又一次地与股市大机会失之交臂,或一次又一次地被股市戏弄而套住。

股市是按照人性的弱点来设计的,人性弱点是很难改变的,所以股市历史会重演。我们只要善于学习调研,并努力克服战胜自身的人性弱点,就很有希望在股市上脱颖而出。

兼容并蓄方为大道

基本派与技术派争吵了一百年,这情形如同武林中正派与邪派的争斗。其实,基本分析与技术分析并非互相排斥的,而是相互补充的。正如约翰·墨菲所说:“在两条道路中,任何一条都可以用来进行市场分析。我既认为技术性方面确实领先于已知的基础性方面,同时也相信,任何重大的市场运动都必定是由潜在的基础性因素所引发的。因此,道理很明白,技术派应当对市场的基础性状况有所了解。如果图上的重大价格运动别无解释的话,技术分析师不妨向他的基础派同事请教,看看从基础性方面怎么看待这个变化。另外,考察市场对各种基础性新闻的反应,也是寻求技术性指标的绝好的办法。基础派分析师也可以利用技术性因素来验证自己的判断,或者提醒自己市场上可能将要发生什么样的重大变故。基础派通过研究价格图表,或者借助于计算机趋势跟踪系统作为过滤措施,可以避免开立与当前趋势相反的头寸。价格图上一些不寻常的变化可以充当基础分析师的警告信号,提醒他更仔细、更深入地研究基础性环境”。

波浪理论爱好者在研判股市中长期走势时,常常会有几种数浪的备选方案,此时基本面的研究可能会对波浪分析者有所助益。柏彻特在《艾略特波浪理论》一书中,对于每一波形成的基本面背景做了很好的概括。

凯恩斯曾将选股形象地比作选美。我们具体作一类比。美女竞选夺冠一般要具备三方面的优势:外在美,即形象佳;内在美,有知识教养;人缘好,许多人捧场。我们选股时最好也要考虑三方面的因素:一是外在美,图表漂亮;二是内在美,企业素质好;三是人缘好,庄家青睐,散户乐于响应。

技术分析者在选股时,往往能挑出几十只图表都不错的股票,这时再对它们的盈利水平、成长前景、股本规模等基本面因素加以比较分析,再对热钱流向、成交量分布等资金面动向进行研究,最后综合技术面、基本面、资金面三方面的信息,可能会产生比较令人满意的股票组合。

本文地址:http://www.ea666.cn/fxschool/technical/42720.html