托宾模型

托宾模型(Tobin Model)

托宾模型概述凯恩斯在货币投机需求理论中认为,人们对未来利率变化的预计是自信的,并在自信的基础上决定自己持有货币还是保持债券,由于各人预计不同,因此总是有一部分人持有货币,另一部分人保持债券,二择其一而不是两者兼有。然而现实情况却与凯恩斯的理论不相吻合,投资者对自己预计往往是犹豫不定的。一般人都是既持有货币,同时又持有债券,于是许多学者对凯恩斯的理论发表了新的见解,其中最有代表性的就是 “托宾模型”,主要研究在对未来预计不确定性存在的情况下,人们怎样选择最优的金融资产组合。

詹姆斯·托宾(James Tobin)认为,决定投资者资产组合的基本原则是预期效用极大化。投资者在选择其资产组合时,既要考虑所获收益的大小,又要考虑所冒风险的大小。在托宾模型中,资产的保存形式不外两种:货币与债券。持有债券可以得到利息,但也要承担由于债券价格下跌而受损失的风险,因此债券称为风险性资产;持有货币虽没收益,但也不必承担风险(排除物价变动情况),故货币被称作安全性资产。

面对同样的选择对象,由于人们对待风险的态度不同,就可能作出不同的选择决定。据此,托宾将人们分为三种类型:一是风险回避者。他们注重安全,尽可能避免冒险;二是风险爱好者。他们喜欢冒险,热衷于追逐意外收益;三是风险中立者。他们追逐预计收益也注意安全,当预计收益比较确定时,他们不计风险。托宾认为,现实生活中后两种人只占少数,绝大部分人都是属于风险回避者,资产选择理论应以他们为主进行分析。

托宾认为,收益的正效用随着收益的增加而递减,风险的负效用随着风险的增加而增加。若某人的资产中只有货币而没有债券时,为了获得收益,他会把一部分货币换成债券,因为减少了货币在资产中的比例就带来收益的效用。但随着债券比例的增加,收益的边际效用递减而风险的负效用递增,当新增加的债券带来的收益正效用与风险负效用之和等于零时,他就会停止将货币换成债券的行为。这一理论说明了在不确定状态下,人们同样持有货币和债券的原因,以及对二者在量上进行选择的依据。托宾引用这样一句谚语来说明分散投资的意义:“不要把你所有的鸡蛋都放在一只篮子里。”即分散投资能分摊风险。

托宾模型的图解

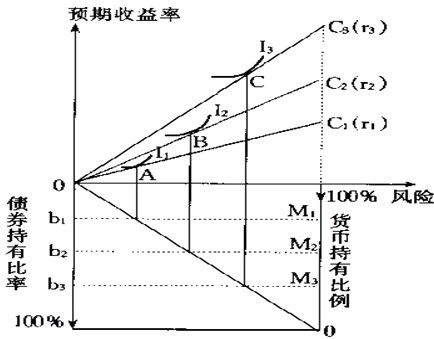

该图上半部分表示预期收益率,横轴表示风险,OC1,OC2,OC3线表示在不同利率(r1,r2,r3,r3 > r2 > r1)水平下的投资机会轨迹。I1,I2,I3是一组无差异曲线,在任一既定的曲线上,不同的收益与风险的组合都具有等量的效用。该图下半部分左纵轴表示风险资产率(债券)的构成比例,箭头向下从0-1(100%);右纵轴表示安全性资产(货币)的比例,箭头向上由0-1(100%)。当利率为r1时,无差异曲线I1与OCl 相切于A点,此时资产组合比例是M1 + b1 = 1。显然M1 > b1,故在A点,风险与收益都较小。若市场利率上升为r2,投资机会轨迹OC2与I2相切于B点,资产组合的比例也随之调整,风险资产从b1增加到b2,安全资产从M1减到M2,因此在B点的风险与收益都大于A点。若利率升至r3时,切点为C,则b3的比例大于M3,此时的收益率和风险远远高于A、B两点。

此图说明A、B、C点都是人们资产组合的均衡点,即风险负效用等于收益正效用之点。从这些均衡点的变化中可见,利率越高,预期收益率越高,而货币持有比例越小,证实了货币投机需求与利率直接存在着反方向变动的关系。托宾模型还论证了货币投机需求的变动是通过人们调整资产组合实现的。这是由于利率的变动引起预期收益率的变动,破坏了原有资产组合中风险负效用与收益效用的均衡,人们重新调整资产组合的行为,导致了货币投机需求的变动。所以,利率和未来的不确定性对于货币投机需求具有同等重要性。

托宾模型的评价托宾模型是托宾对凯恩斯投机性货币需求理论的发展。通过这个理论,托宾论证了在未来不确定的情况下,人们依据总效用最大化原则在货币与债券之间进行组合,货币的投机需求与利率呈反方向变动。

“托宾模型”虽然较凯恩斯货币投机需要理论更切合现实,但许多西方学者也指出该模型存在着许多不足之处。例如模型忽略了物价波动的因素;托宾模型只包括两种资产,即货币和债券,而不包括其他金融资产,这显然与当代金融实际情况不符。

本文地址:http://www.ea666.cn/fxschool/basic/56756.html