固定交割日交易

固定交割日交易(Fixed Maturity Date Transaction)

什么是固定交割日交易固定交割日交易即交割日固定的远期外汇交易,是指进行远期外汇交易的买卖双方在确定的交割日进行交割的交易。这个交割日一旦确定则不能推迟,也不能提前。如4月15日是即期交割日,则3个月期的远期交易交割日为7月15日。到7月15日这一天,双方按时把各自的资金划到指定的账户中,如果有一方延迟,则需要向另一方交纳一定资金作为补偿。

固定交割日交易的例子2005年8月25日A企业与国外(欧洲)买家签署进口协议,将在三个月之后(11月25日)支付合同款项500万欧元,如A企业觉得三个月内欧元汇率可能出现上涨,则A企业可考虑委托银行办理欧元的远期售汇业务,锁定三个月后欧元的付汇成本。具体的交易方式有如下三种可以选择:

假设8月25日外汇市场的价格为:

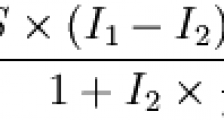

欧元兑美元即期汇率1.2300,三个月远期汇率1.2353;

美元兑人民币即期售汇汇率811.67,三个月远期售汇汇率为807.53;

欧元兑人民币即期售汇汇率997.83,一个月远期售汇汇率996.00、二个月的远期售汇汇率995.62,三个月远期售汇汇率995.03。

若企业能确定在11月25日将对外付款,则可选择固定交割日的交易方式,以995.03的欧元兑人民币三个月远期售汇价格成交。这样无论市场价格如何变化,在2005年11月25日A企业都可以按照995.03的价格从银行买入500万欧元,并对外支付。

值得注意的是,一旦企业选择了固定交割日的交易方式,则该企业必须在交割当日提交所有的购汇凭证,并完成购汇手续,否则银行将视同客户违约处理,并上报外管局。因此,固定交割日交易对企业的资金安排和凭证流转提出很高的要求。

本文地址:http://www.ea666.cn/fxschool/basic/55769.html